ドルコスト平均法を使って積み立てるといいって言われるけれど、そもそもドルコスト平均法ってなんなのかしら…

名前からイメージしづらいよね…

よし!

今日はドルコスト平均法とはなにか、メリットとデメリットも含めてみていこうか!

ドルコスト平均法とはなにか

ドルコスト平均法は、投資の世界で広く利用される手法で、定期的に一定の金額を投資することで、リスクを分散させる投資戦略です。特定の時期に一度にまとまった金額を投資するのではなく、例えば毎月1万円ずつ投資するというように、定期的に同じ金額を投資することで、平均的な購入価格を平準化することが可能になります。この手法により、相場が高い時にも低い時にも一定の金額で購入を続けるため、投資対象の価格変動の影響を軽減することができます。

この記事では、ドルコスト平均法の意味や仕組み、その具体的な例を紹介し、さらにそのメリットとデメリットについて詳しく解説します。

ドルコスト平均法の意味と仕組み

ドルコスト平均法(Dollar Cost Averaging)は、特に株式や投資信託、暗号通貨といった市場の価格が変動する資産に適した投資手法です。基本的な概念は非常にシンプルで、「一定の間隔で、一定の金額を定期的に投資する」というものです。たとえば、毎月1日に1万円を同じ株式に投資するというように、時間をかけて資産を購入していきます。このようにすることで、価格が高いときには少ない量を、価格が低いときには多くの量を購入することになり、結果的に購入価格を平均化することができます。

ドルコスト平均法の特徴的なポイントは、短期的な市場の変動を気にせず、長期的な視点で資産を積み上げていくという考え方です。相場が下落している時期にも、価格が安い時期に多くの資産を取得することができるため、後に価格が回復した際に恩恵を受けることが期待されます。

ドルコスト平均法のイメージ

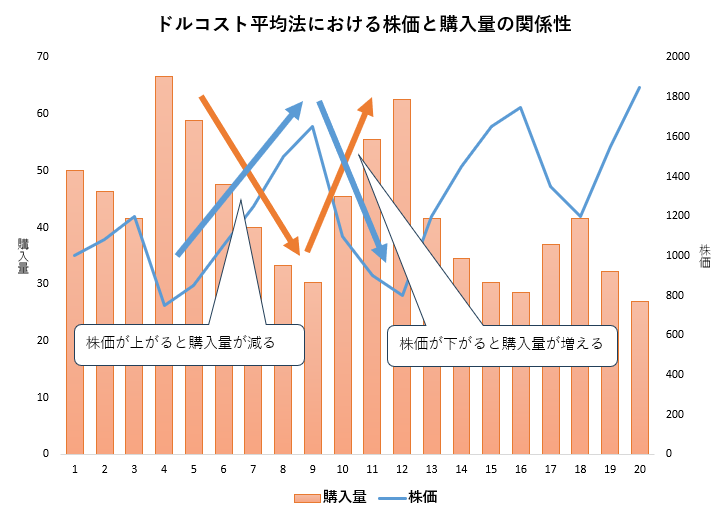

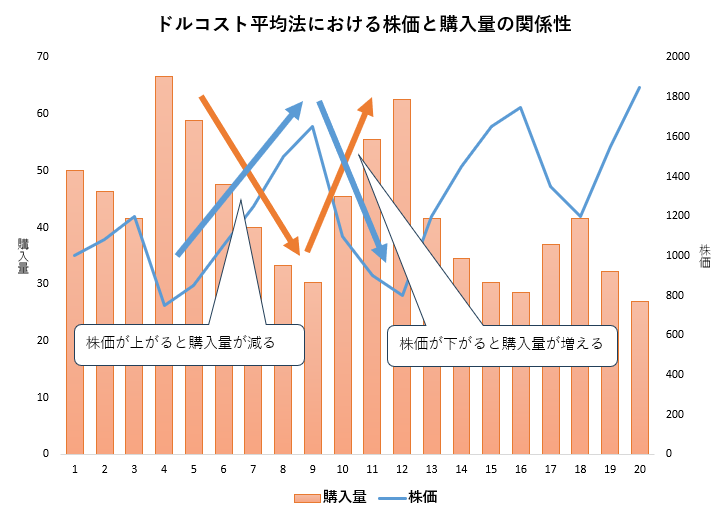

以下のグラフは、毎回5万円を投資した場合における、株価と購入量の変化を表しています。

上記グラフからも分かるとおり、株価の下落時には購入量が増加し、上昇時には減るため、平均取得コストを下げることが可能になります。

ドルコスト平均法のメリット

ドルコスト平均法には、特に長期的な資産形成において有効とされるいくつかの魅力的なメリットがあります。以下にその主なメリットを詳しく解説します。

1. リスクの分散

価格変動の平均化

ドルコスト平均法では、価格が高い時期にも低い時期にも一定額を投資するため、購入価格が平均化されます。これにより、単一の購入タイミングに依存するリスクが軽減されます。具体的には、株価が高騰している時には少ない株数を購入し、株価が下落している時には多くの株数を購入することで、全体的な平均購入価格を抑えることができます。

市場タイミングの回避

市場のタイミングを正確に予測することは非常に難しいです。ドルコスト平均法を採用することで、投資家は市場の短期的な変動に左右されずに投資を続けることができるため、心理的な負担が軽減されます。これにより、初心者でも安心して投資を始めることができます。

下落局面での有利な買い増し

市場が下落している時期でも定期的に投資を続けることで、安い価格で多くの資産を購入できます。これにより、将来的に価格が回復・上昇した際に、より多くの利益を得ることが可能になります。例えば、毎月1万円を投資する場合、株価が下がっている月には多くの株を購入し、株価が上昇した月には少ない株を購入することで、長期的に見て平均購入価格が低く抑えられます。

2. 感情的な判断を避けられる

規律ある投資行動の促進

ドルコスト平均法は、あらかじめ設定した投資計画に基づいて定期的に資金を投入するため、感情に左右されずに投資を続けることができます。これにより、恐怖や欲望に基づく不適切な投資判断を避け、計画的な資産形成が可能となります。

長期的な視点の維持

市場の短期的な変動に一喜一憂することなく、長期的な視点で投資を続けることができます。これは、特に初心者にとって重要であり、継続的な投資習慣を身につける助けとなります。感情的な売買を避けることで、リスクを抑えつつ安定したリターンを目指すことができます。

心理的ストレスの軽減

市場が不安定な時期でも、定期的な投資を続けることで心理的なストレスを軽減できます。特に、投資初心者や忙しい投資家にとって、感情に左右されずに自動的に投資を行える仕組みは大きなメリットとなります。

3. 少額から始められる

低い初期投資額

ドルコスト平均法は、少額から始めることができるため、資金が限られている場合でも投資を開始しやすい点が魅力です。例えば、毎月5,000円や1万円からでも十分に実施可能で、徐々に資産を積み上げていくことができます。

継続的な資産形成

少額の定期投資を続けることで、時間をかけて着実に資産を増やすことができます。これは、複利効果を活用する上でも有利であり、長期的に見て大きな資産形成につながります。

投資のハードルが低い

初期投資額が小さいため、投資を始めるハードルが低く、多くの人が気軽に投資を始めることができます。これにより、投資初心者が資産運用の経験を積む第一歩としても有効です。

4. リスク分散効果

異なる資産クラスへの分散

ドルコスト平均法を活用することで、株式、債券、不動産、投資信託など、さまざまな資産クラスに分散投資が可能です。これにより、特定の資産クラスに依存せず、全体のリスクを抑えることができます。

地域的な分散

国内外の異なる地域に投資することで、地域ごとの経済状況や市場動向に依存しないポートフォリオを構築できます。これにより、一つの地域で経済不振が発生しても、他の地域での好調が全体のパフォーマンスを支えることが可能です。

時間的な分散

定期的な投資により、購入タイミングが分散されるため、市場全体のタイミングリスクを軽減できます。これにより、特定のタイミングで一度に大きな損失を被るリスクを避けることができます。

ドルコスト平均法のデメリット

ドルコスト平均法には多くのメリットがありますが、いくつかのデメリットやリスクも存在します。以下にその主なデメリットを詳しく解説します。

1. 収益の増加に限界がある

強い上昇相場での機会損失

市場が一方向に急激に上昇する強い上昇相場では、ドルコスト平均法による定期的な少額投資が一度に全額投資した場合と比べて、利益が限定的になる可能性があります。これは、上昇相場においては早期に資産を全額投入することで、より多くの利益を享受できるためです。

短期的な利益の追求には不向き

ドルコスト平均法は、長期的な資産形成を目的とした投資手法であり、短期的な利益を追求する投資家には適していません。短期的な市場変動を利用して利益を最大化したい場合には、他の投資手法を検討する必要があります。

長期的な視点が必要

収益の増加には時間がかかるため、短期間で大きなリターンを求める投資家には不向きです。長期的な資産形成を目指す投資家にとっては有効な手法ですが、短期的な目標を持つ場合には適切ではないことがあります。

2. 手数料の負担が増える可能性がある

取引回数の増加によるコスト

ドルコスト平均法では定期的に少額ずつ投資を行うため、取引回数が増加します。これにより、取引手数料がかさむ可能性があり、特に手数料が高い投資商品や頻繁に売買を繰り返す場合にはコストが増えるリスクがあります。

手数料構造の理解

投資先や証券会社によっては、取引ごとに一定の手数料が発生するため、投資額が小さい場合でも手数料が総投資額に対して大きな割合を占めることがあります。これにより、実質的なリターンが減少する可能性があります。

手数料の最適化

手数料を抑えるためには、手数料が低い証券会社や投資商品を選ぶことが重要です。例えば、オンライン証券を利用することで、取引手数料を大幅に削減できる場合があります。また、手数料無料の投資信託やETFを活用することも一つの方法です。

3. 長期的な視点が必要

持続的な投資の必要性

ドルコスト平均法は、長期的な視点で資産を積み上げる手法です。そのため、短期的な市場の変動に一喜一憂せず、定期的な投資を継続する忍耐力が求められます。市場が一時的に下落した場合でも、計画通りに投資を続けることが重要です。

心理的なプレッシャー

定期的な投資を続けるためには、長期的な視点を維持する必要があります。しかし、短期的な市場の下落や経済状況の変動により、投資を続けることが心理的に難しくなることがあります。特に、投資初心者や資産が減少する経験を初めてする投資家にとっては、継続する意欲を保つことがチャレンジとなります。

計画の見直しと調整

長期的な投資計画においても、定期的に計画を見直し、必要に応じて調整することが重要です。市場環境や個人の資産状況が変わる中で、柔軟に対応することで、より効果的な資産形成が可能となります。

ドルコスト平均法を実践する際のポイント

ドルコスト平均法を効果的に活用するためには、以下のポイントに注意することが重要です。これらのポイントを押さえることで、リスクを抑えつつ収益を最大化することが可能となります。

1. 投資対象の選定

適切な資産クラスの選択

ドルコスト平均法は、特に価格が変動する資産に適しています。主な投資対象には以下のようなものがあります。

株式

長期的な成長が期待できる企業の株式は、配当金と価格上昇の両方で収益を得ることが可能です。

投資信託・ETF(上場投資信託)

分散投資が容易で、複数の銘柄に一度に投資することができます。

債券

安定的な利息収入を得ることができ、リスク分散に有効です。

不動産

賃料収入と資産価値の上昇を狙うことができます。

仮想通貨

高いボラティリティを持つため、リスクは高いものの、大きなリターンも期待できます。

リスクとリターンのバランス

投資対象を選ぶ際には、リスクとリターンのバランスを考慮することが重要です。リスクの高い資産に多く投資することで高いリターンを狙う一方、リスクの低い資産に投資することで安定した収益を確保することができます。

2. 定期的な投資の継続

投資計画の設定

ドルコスト平均法を実践するためには、あらかじめ定期的な投資額と投資期間を設定しておくことが重要です。例えば、毎月1万円を株式に投資する、など具体的な計画を立てることで、計画的な資産形成が可能となります。

自動化の活用

投資を継続するためには、自動化ツールを活用することが有効です。例えば、証券会社の自動積立機能を利用することで、毎月一定額を自動的に投資することができます。これにより、忘れずに投資を続けることができ、心理的なストレスも軽減されます。

市場の変動に対する柔軟な対応

定期的な投資を続けるためには、市場の変動に対する柔軟な対応が求められます。市場が下落している時でも投資を続けることで、安い価格で多くの資産を購入できるため、長期的な収益向上につながります。

3. 手数料や税金の確認

取引手数料の最適化

定期的に少額ずつ投資を行う場合、取引手数料が累積してコストが増える可能性があります。手数料が低い証券会社や、取引手数料が無料の投資商品を選ぶことで、コストを抑えることが重要です。

税制優遇制度の活用

日本では、NISA(少額投資非課税制度)やiDeCo(個人型確定拠出年金)などの税制優遇制度を活用することで、投資による税負担を軽減することができます。これらの制度を利用することで、実質的なリターンを高めることが可能です。

- NISA: 一定額までの投資利益が非課税となるため、税金を気にせずに投資を続けることができます。

- iDeCo: 掛金が全額所得控除となるため、節税効果が高く、老後資産の形成にも適しています。

税金の計算と申告

投資による利益が一定額を超える場合、確定申告が必要となります。税金の計算方法や申告手続きについて事前に理解しておくことで、予期せぬ税負担を避けることができます。

4. 適切なタイミングでの売却

売却タイミングの見極め

ドルコスト平均法は、定期的な投資を続けることが主眼ですが、資産価格がピークに達したと思われるタイミングでの売却も重要です。これにより、最大の利益を得ることが可能となります。

トレーリングストップオーダーの活用

トレーリングストップオーダーを利用することで、資産価格が一定の割合で下落した際に自動的に売却することができます。これにより、利益を確保しつつ、損失を限定することが可能です。

段階的な売却戦略

一度に全額を売却するのではなく、段階的に売却することで、市場のタイミングリスクを軽減できます。例えば、資産価格が一定の目標に達した時点で一部を売却し、残りはさらに価格が上昇した際に売却するなどの戦略が有効です。

市場のシグナル分析

テクニカル分析やファンダメンタル分析を活用し、売却タイミングを見極めることも重要です。例えば、移動平均線のクロスや、RSI(相対力指数)などの指標を参考にすることで、売却のタイミングを判断する助けとなります。

まとめ

ドルコスト平均法は、投資初心者から経験豊富な投資家まで、多くの人にとって有効な投資手法です。市場のタイミングを正確に読むことが難しいとされる中で、ドルコスト平均法は定期的な投資を通じてリスクを分散し、長期的な資産形成をサポートします。しかし、全ての市場状況において完璧な結果をもたらすわけではないため、その特性を理解した上で活用することが大切です。

ドルコスト平均法の基本を押さえ、自分のリスク許容度や投資目標に合わせた戦略を立てることで、より効果的な資産運用を実現する手助けとなるでしょう。

コメント